Описание

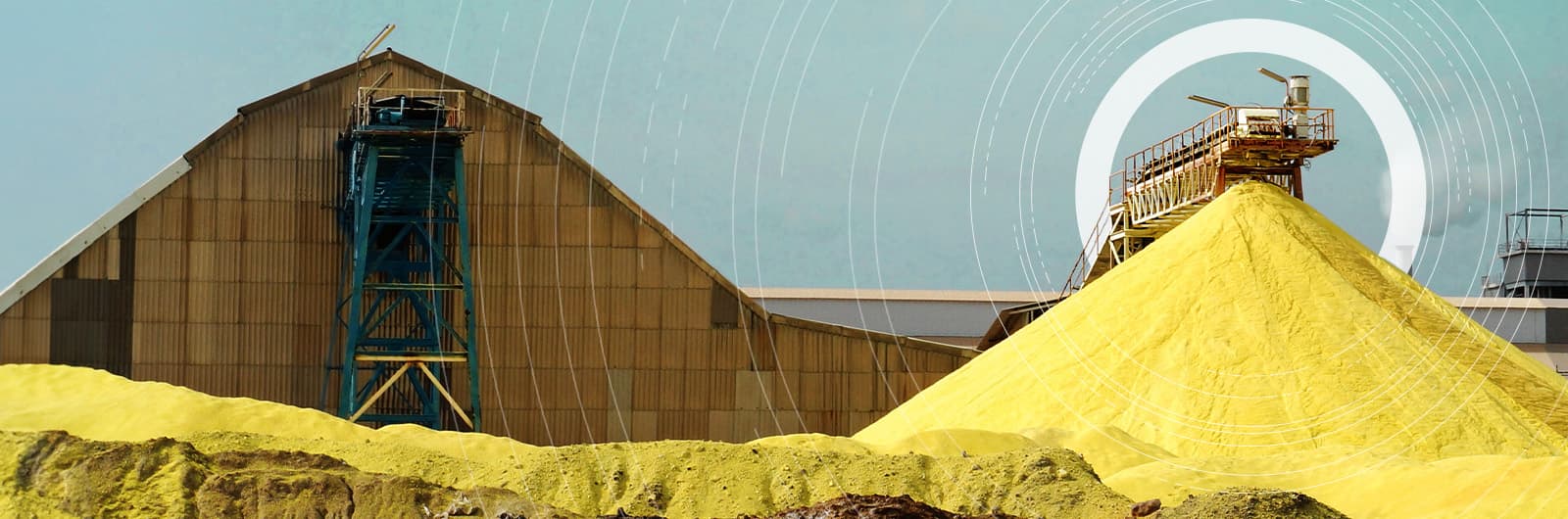

На мировом рынке серы за последние несколько лет произошли фундаментальные изменения в структуре закупок, торговых потоках и ценообразовании. Контракты с фиксированной ценой и индексация с использованием формул стали преобладать при заключении сделок по всему миру. В таких условиях точные котировки и подробный анализ являются необходимыми для любой компании, торгующей на рынке серы.

В последние годы мировой рынок серной кислоты также претерпел структурные изменения, а вследствие появления новых мощностей баланс на рынке станет меняться и в дальнейшем. В то время как спрос на этот продукт будет зависеть от производителей удобрений (в первую очередь за счет увеличения выпуска фосфорных удобрений и сульфата аммония), рынку по-прежнему будет угрожать краткосрочная резкая нехватка предложения, особенно со стороны предприятий металлургического сектора.

Рынки серы и серной кислоты будут все больше зависеть от интереса к этим продуктам в контексте энергетического перехода. Как ожидается, спрос на материалы для аккумуляторов, такие как никель и кобальт, в ближайшие годы вырастет – главным образом в результате увеличения производства электромобилей. Следствием станут повышение спроса на серу и серную кислоту в данном секторе и усиление конкуренции за поставки. Кроме того, это повлияет на ценообразование.

Сервисы Argus широко освещают рынки гранулированной и приллированной, а также комовой и расплавленной/жидкой серы и серной кислоты. Argus имеет многолетний опыт в освещении отрасли, связанной с производством серы и серной кислоты, и предоставляет клиентам надежные котировки, анализ и данные, обеспечивающие полную картину рынка этих продуктов. При этом мы опираемся также на свои знания смежных рынков, в том числе фосфорных удобрений и металлов.

Argus предоставляет участникам рынка

- Котировки (ежедневные и еженедельные для серы, еженедельные для серной кислоты), собственные данные и экспертные оценки рынка

- Краткосрочное, среднесрочное и долгосрочное прогнозирование, моделирование и анализ цен, предложения, спроса, торговли и проектов на рынке серы и серной кислоты

- Индивидуальное консалтинговое сопровождение проектов

Argus Fertilizer Market Highlights

Бесплатная подписка Argus Fertilizer Market Highlights включает в себя:

• Информационный дайджест о рынках удобрений, выходящий раз в две недели

• Ежемесячный видеоотчет о ситуации на рынке

• Журнал Fertilizer Focus, выходящий два раза в месяц

Spotlight content

Browse the latest thought leadership produced by our global team of experts.

European AdBlue & TGU markets: What’s shaping the outlook?

European AdBlue & TGU markets: What’s shaping the outlook?

Africa's Fertilizer Market: Will High Prices Destroy Demand?

Africa's Fertilizer Market: Will High Prices Destroy Demand?

Sulphur, Sulphuric Acid, Metals: Asia Market Dynamics

Sulphur, Sulphuric Acid, Metals: Asia Market Dynamics

Сервисы Argus о рынках серы и серной кислоты

Мероприятия

Argus Black Sea and Caspian Key Terminals and Logistics Conference

Argus Black Sea and Caspian Key Terminals and Logistics Conference

Argus Clean Ammonia Asia Conference

Argus Clean Ammonia Asia Conference

Argus Fertilizer Caspian, Black Sea and Eastern European Markets

Argus Fertilizer Caspian, Black Sea and Eastern European Markets

Запросить примеры отчетов

Напишите нам на markets@argusmedia.com или заполните форму, и мы

подберем для вас решение, которое будет соответствовать вашим потребностям.