Снятие с мели контейнеровоза Ever Given, который с 23 марта перекрывает Суэцкий канал, может занять от нескольких дней до недель, сообщили в голландской Royal Boskalis Westminster, одной из компаний, которая привлечена для устранения затора. Между тем временное прекращение поставок сырья и нефтепродуктов по каналу не вызывает беспокойства у участников рынка в Европе. Потребители могут их легко заместить поставками из других стран, в основном из России.

На европейском рынке сырья и нефтепродуктов на протяжении года сохраняется избыток предложения. Ужесточение карантинных ограничений из-за пандемии Covid-19 стало основным фактором для существенного ослабления спроса на нефтепродукты в Европе. В этих условиях образовались избыточные запасы нефтепродуктов, что привело к резкому снижению доходности переработки сырья и, как следствие, к уменьшению загрузки НПЗ. Европейские предприятия работают в настоящее время примерно на 70% проектной мощности.

Временное прекращение поставок морских партий сырья и нефтепродуктов из стран восточнее Суэцкого канала создает предпосылки для высвобождения емкостей европейских хранилищ. В частности, в коммерческих резервуарах региона Амстердам — Роттердам — Антверпен (АРА) к 24 марта накоплено почти 6,83 млн т нефтепродуктов по сравнению с 5,11 млн т годом ранее, по данным консалтинговой компании Insights Global. Помимо хранилищ в АРА, активно задействованных в международной торговле, высокие запасы топлива остаются внутри стран Европы, отмечают местные участники рынка.

Европа является крупным импортером нефтепродуктов. В январе — марте в порты стран региона ввозится в среднем 3,8 млн барр./сут. нефтепродуктов, по предварительным данным аналитической компании Vortexa. Однако этот показатель уступает объемам импорта за аналогичный период прошлых лет. Так, в I квартале 2020 г. в Европу ввозилось 4,3 млн барр./сут. нефтепродуктов, а годом ранее — 4,48 млн барр./сут.

Россия является самым крупным поставщиком для европейских компаний. В январе — марте текущего года на долю российских нефтепродуктов в общем объеме поставок приходилось более 45%, что эквивалентно свыше 1,7 млн барр./сут., по данным Vortexa. Вторым по величине источником зарубежных нефтепродуктов для европейских компаний являются США — 12,5%, или 475 тыс. барр./сут. Между тем суммарная доля прямых поставок из стран Ближнего Востока и Азиатско-Тихоокеанского региона (АТР) составляет менее 24%, или около 900 тыс. барр./сут. Европейские компании импортируют из стран восточнее Суэцкого канала преимущественно газойль, включая дизтопливо, доля которых в текущем году составила 32,6%, а также авиатопливо (24,6%), биодизтопливо (22,8%) и другие светлые нефтепродукты (17,5%). Поставки мазута по этому маршруту незначительны, обычно продукт отгружается в обратном направлении.

Остановка движения по Суэцкому каналу в большей степени отражается на экспорте нефтепродуктов из портов Европы. Но основными рынками сбыта для европейских продуктов являются страны Африки и Северной Америки, куда в текущем году отгружается почти 65% всего экспорта. В I квартале из портов Европы было отправлено около 20% партий с возможностью поставок в страны Ближнего Востока или АТР. Компании из этих регионов импортируют из Европы преимущественно мазут (42% таких поставок), нафту (19,1%), бензин (10,1%), по данным Vortexa.

Временное перекрытие Суэцкого канала имеет ограниченный эффект и для европейских импортеров нефти. С одной стороны, их потребности в сырье остаются пониженными, а с другой — на рынке имеются альтернативные предложения — из России, США, стран Африки.

В январе — марте в порты Европы поступает в среднем 7 млн барр./сут. нефти по сравнению с 8,65 млн барр./сут. годом ранее и 9,16 млн барр./сут. в I квартале 2019 г., свидетельствуют данные Vortexa. Наибольшие объемы сырья в порты Европы ввозятся из России: доля таких поставок в текущем году составляет 36%, что сопоставимо с уровнями предыдущих кварталов. Основу экспорта морских партий нефти из портов России составляют Юралс (41,7%), а также Смесь КТК (37,4%), которая отгружается в основном из ресурсов казахстанских компаний. Всего из России в текущем году в Европу поступает в среднем 2,52 млн барр./сут. Для сравнения, из США, которые являются вторым по величине экспортером нефти в Европу, ввозится около 900 тыс. барр./сут. сырья.

Временное прекращение прохода судов по Суэцкому каналу в наибольшей степени затронет поставщиков иракской нефти. По этому маршруту из Басры отгружается 91% иракского сырья, предназначенного для европейских НПЗ. Оставшийся объем поставляется из хранилищ в Сиди-Керире (Египет). Из этих резервуаров отгружается также саудовское сырье. Партии нефти из Саудовской Аравии и Ирака поступают в эти хранилища по трубопроводу Sumed, который соединяет их с терминалом Айн-Сухна (Египет) на Красном море.

У ближневосточных производителей имеется альтернатива с доставкой нефти через мыс Доброй Надежды (ЮАР), что увеличит сроки поставки примерно на 15 дней. Однако с учетом отказа ряда европейских переработчиков от апрельских партий саудовской нефти в рамках долгосрочных контрактов с Saudi Aramco представляется маловероятным массовый характер поставок нефти в Европу через юг Африки.

Кроме того, основным рынком сбыта для ближневосточных производителей являются страны АТР, куда из Саудовской Аравии в текущем году направляются 82% всех экспортных грузов, а из Ирака — 68%, по данным Vortexa.

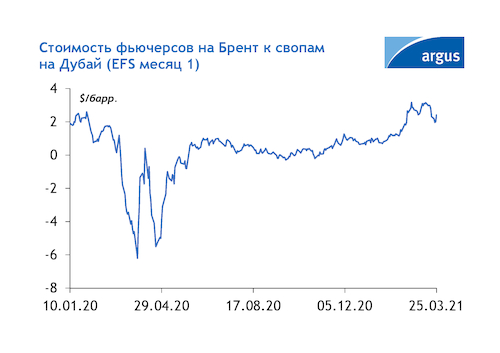

Азиатские переработчики являются крупными покупателями европейской нефти. Однако с января объем отгрузок из Европы в этот регион уменьшается, что обусловлено снижением экономической привлекательности арбитражных поставок сырья, цена на которое привязана к Брент. Компаниям в АТР выгоднее покупать партии нефти, стоимость которой оценивается относительно ближневосточного эталона Дубай.

В марте отгрузки нефти из Европы в АТР составляют 460 тыс. барр./сут. по сравнению с более 730 тыс. барр./сут. в январе. В I квартале в среднем вывозится 80% партий в АТР, или менее 580 тыс. барр./сут. Перекрытие канала затрудняет поставки примерно 20% партий, которые отгружаются в АТР из Европы. Около 80% партий перевозятся на танкерах класса VLCC (дедвейт — 200—319 тыс. т), которые следуют через мыс Доброй Надежды. Сырье по Суэцкому каналу перевозят танкеры класса Suezmax (120—199 тыс. т), на которых из Европы поставляется лишь 123 тыс. барр./сут. по сравнению с 436 тыс. барр./сут. — на VLCC.

Владислав Сенькович

________________

Актуальные вопросы рынка нефтепродуктов будут рассмотрены на конференции «Argus Рынок нефтепродуктов 2021» 20-21 мая в Санкт-Петербурге.

Больше новостей и аналитических материалов о мировом рынке нефти и нефтепродуктов — в издании «Argus Нефтепанорама».

Подписаться на новости рынков нефти и нефтепродуктов

| Поставки морских партий нефтепродуктов в Европу | тыс. барр./сут. | |

| Страна | янв. —март 21* | янв. —март 20 |

| Россия | 1 730,0 | 1 860,0 |

| США | 476,5 | 660,0 |

| Сауд. Аравия | 276,7 | 228,8 |

| Алжир | 241,0 | 260,8 |

| Индия | 116,0 | 241,2 |

| Египет | 111,8 | 96,4 |

| ОАЭ | 102,6 | 74,8 |

| Малайзия | 94,1 | 98,5 |

| Индонезия | 83,4 | 130,2 |

| Кувейт | 55,0 | 55,0 |

| Другие | 522,9 | 594,3 |

| Всего | 3 810,0 | 4 300,0 |

| * — предварительные данные | ||

| — Vortexa | ||

| Поставки морских партий нефти в Европу | тыс. барр./сут. | |

| Страна | янв. —март 21* | янв. —март 20 |

| Россия | 2 520,0 | 3 200,0 |

| США | 900,8 | 1 240,0 |

| Ирак | 819,9 | 824,1 |

| Ливия | 785,0 | 219,4 |

| Нигерия | 600,3 | 935,1 |

| Египет | 474,2 | 686,3 |

| Мексика | 145,1 | 133,4 |

| Алжир | 140,2 | 260,3 |

| Бразилия | 114,8 | 193,7 |

| Канада | 82,6 | 89,9 |

| Ангола | 75,0 | 211,4 |

| Сауд. Аравия | 65,8 | 100,4 |

| Другие | 276,3 | 556,0 |

| Всего | 7 000,0 | 8 650,0 |

| * — предварительные данные | ||

| — Vortexa | ||